咨询热线:

17715390137

18101240246

18914047343

邮件:mxenes@163.com

扫码关注或微信搜索公众号:

二维材料Fronrier

关注后点击右下角联系我们,

进入企业微信。

专业服务在线

受全球新能源发电、电动汽车及新兴储能产业的大力推动,多类型储能技术于近年来取得长足进步。除了早已商业化应用的抽水蓄能及洞穴式压缩空气储能技术,以锂离子电池为首的电池储能技术在源网荷侧已初具商业应用潜力[1-2]。

电池储能技术利用电能和化学能之间的转换实现电能的存储和输出,不仅具有快速响应和双向调节的技术特点,还具有环境适应性强、小型分散配置且建设周期短的技术优点,颠覆了源网荷的传统概念,打破了电力发输配用各环节同时完成的固有属性,可在电力系统电源侧、电网侧、用户侧承担不同的角色,发挥不同的作用[3-4]。截至2018 年底,全球电池储能技术装机规模6 058.9 MW,其中,中国装机规模1 033.7 MW,美国、中国、韩国排名前三位。

本文结合产业发展实际,剖析主要电池储能技术水平、市场应用、问题与挑战以及未来发展趋势,为电池储能技术发展提供多维度视角及基础数据。

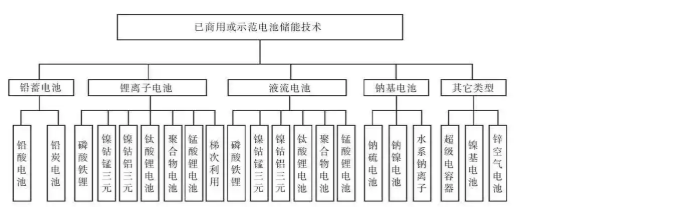

电池储能技术主要包括铅蓄电池、锂离子电池、液流电池、钠基电池和其它类型电池储能技术,细分技术如图1 所示。

图1 已商用或示范电池储能技术分类

应用于储能工程的铅蓄电池包括铅酸电池和铅炭电池。铅炭电池是在传统铅酸电池基础上对负极材料进行了电容式改进[5],结合了铅酸电池和超级电容器两者的优势,由于加了碳材料,阻止了负极硫酸盐化现象,显著提升了电池的循环寿命。从铅酸电池的500~1 000 次(60%~70%DOD,DOD 为放电深度)增加到铅炭电池的3 700~4 200次(60%~70%DOD),储能系统投资成本1 000~1 300 元/kWh,度电成本为0.5~0.7 元/kWh。近年来,铅蓄电池在储能领域的应用多数以度电成本更低的铅炭电池为主,尤其是针对工商业峰谷电价差较高的江苏、广东、北京等地已初步具备商业化应用的条件。

应用于储能工程的锂离子电池种类繁多,包括2011—2015 年投运较多的聚合物锂电池、锰酸锂电池、以及钛酸锂电池,以及近年来发展迅猛的磷酸铁电池、三元锂电池和梯次利用锂电池。从一次性投资成本、循环寿命、安全性角度来说,磷酸铁锂无疑是储能领域综合特性最为优异的锂离子电池储能体系,广泛应用于电力系统发输配用的各个环节[6]。磷酸铁锂电池具有稳定性高、循环寿命长等优点,是国内电力储能系统的热门及应用最多的锂离子电池技术,储能用磷酸铁锂电池能量密度120~150 Wh/kg,系统能量转换效率85%~88%,小倍率充放电循环寿命3 500~5 000 次,储能系统投资成本1 600~2 000元/kWh,度电成本0.7~1.0 元/kWh。近年来,受磷酸铁锂成本下降及综合性能提升的影响,该技术被广泛应用在电力系统发输配用各个环节。

应用于储能工程的钠基电池包括高温钠硫电池、钠镍电池以及室温水系钠离子电池。钠硫电池是钠基电池的典型代表,是高温运行储能体系中发展最成熟的储能技术(350~400 ℃)。以日本NGK 为首的产业公司于2015 年之前在日本、美国、阿联酋、德国、意大利、法国等国家实施建设了超过430 MW 的储能项目。2011 年9 月设置于日本茨城县三菱材料筑波制作所内的钠硫电池(NGK 产品)起火引发火灾,历时2 周之久。而且钠硫电池固态陶瓷电解质核心技术门槛过高,核心知识产权主要掌握在日本NGK 等少数企业当中,知识产权封锁严重,产业推动缓慢,市场应用于近年来停滞不前。钠镍电池是相对温和的高温电池体系,采用氯化镍替代了正极硫,GE Energy Storage[7]和FIAMM Energy Storage Solutions等产业公司于2011—2014 年在美国、意大利等国家实施建设了共计约19 MW 的储能项目。水系钠离子电池是以水溶液为电解液的室温电池储能体系,美国Aquion Energy 公司于2013 年开始将其产品逐步推广至小容量分布式及微网储能市场,2017 年中国泰坦能源科技集团收购了Aquion Energy 公司,业务转向中国。近年来,受全球新兴储能市场的带动,高安全、潜在低成本、环境友好型水基储能体系备受关注,中国泰坦能源科技集团、中国恩力能源科技有限公司的水系离子电池储能产品进入市场[8],中科院物理所、中聚电池有限公司的三元钠离子电池已进入电池模块攻坚阶段,宁德时代新能源科技有限公司、瑞海泊(青岛)能源科技有限公司等产业公司正在积极布局水系电池(水系钠离子电池、水系锌锂电池[9])。

梯次利用锂电池主要指大批量电动汽车动力锂电池服役至初始容量80%后退役的锂离子电池,退役后通过分选、重组、集成,在部分储能应用领域具备再利用价值。

目前,我国梯次利用锂电池仍以磷酸铁锂电池为主,后续随着高能量密度三元锂电池的大规模应用,三元锂电池也将逐步进入梯次利用市场。考虑到80%容量之后退役锂电池的状态参数离散度较大且具有极大不可预测性,梯次利用锂电池的集成设计难度较大,其应用多以小型分散式应用场景为主,如通信基站备用电源、终端削峰填谷、小型光伏配置储能等。

除上述电池储能技术,还包括超级电容器、镍基电池以及锌空气电池。超级电容器属功率型储能技术,在调频兼容量型储能需求主导的应用场景中,超级电容器较低的能量密度及较短的充放电时间限制了其在储能领域的应用[10]。锌空气电池是现阶段唯一一类应用于储能工程的空气电池储能技术[11],典型产业公司如EOS Energy Storage 和Fluidic Energy。锌空气电池基本以大于2 h率的能量型产品为主。据报道,1 MWh 储能系统成本约200 $/kWh(约合1371 元/kWh),与铅炭电池储能系统相当。目前来看,锌空气电池的缺点是系统设计过于复杂,产品生产自动化程度较低,系统效率仍然偏低(低于75%)。

在电池储能技术特性方面,受产业规模、系统成本、能量及功率特性、服役特性、可回收性等综合影响,目前锂离子电池(磷酸铁锂和三元锂电池)优势突出,铅炭电池[12]、全钒液流电池及梯次利用锂电池特定场景下具备竞争力[13]。铅酸电池服役寿命过短、钛酸锂电池一次性投资成本过高、钠硫电池安全问题突出且技术进步缓慢、超级电容器能量成本过高,后几类技术现阶段市场竞争力不足。

(1)产业规模决定了储能综合技术参数提升速度。

产业规模方面,从大到小依次为:锂离子电池、铅炭电池、全钒液流电池。消费类、交通类锂离子电池产业体量能够很好支撑锂离子电池储能市场的发展,近年来磷酸铁锂及三元锂电池的快速进步正是得益于此;与之相比,曾经发展势头良好的高温钠硫电池因技术门槛较高、储能企业参与度不够导致技术进步缓慢,已逐步淡出储能市场。

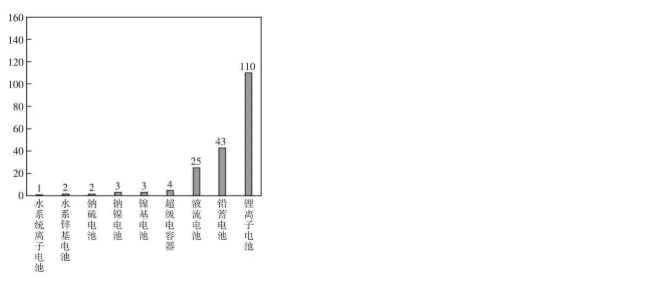

如图2 所示,锂离子电池储能系统供应商数量遥遥领先于其它电池储能技术,高达110 家,考虑到每个储能工程项目还涉及储能电池、电源管理系统、储能变流器、消防装备、监控装备等核心装备,全套供应商体系极其庞大。而且,伴随着储能市场的逐步释放,将会有更大体量的产业公司参与其中。锂离子电池之后,紧随的是铅蓄电池(43 家)和液流电池(25 家)。

图2 电池储能项目各类技术供应商数量

(2)系统成本关乎项目投资回报期及其利润空间。

储能系统成本有2 个核心参数,即一次性投资成本和全寿命周期度电成本。在具有特定收益模式的应用场景下,一次性投资成本越低,投资回报期越短,全寿命周期度电成本越低,利润空间越大。

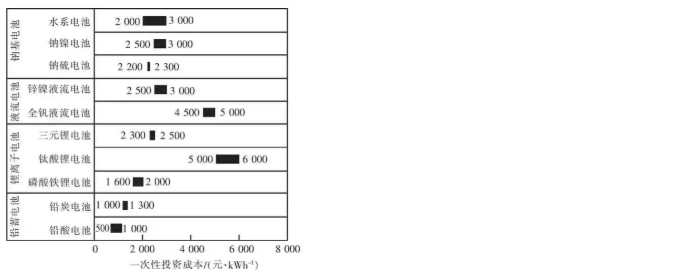

一次性投资成本指初始设备总投资,对于电池储能系统来说,包含储能变流器、电源管理系统、储能电池、消防装备、监控系统等。除铅酸电池之外,铅炭电池一次性投资成本1 000~1 300元/kWh,为各类技术最低。磷酸铁锂和三元锂电池受电动汽车产业的推动,成本下降速度极快。磷酸铁锂一次性投资成本1 600~2 000 元/kWh,多数供应商出厂成本约1 800 元/kWh,见图3。

图3 电池储能系统一次性投资成本

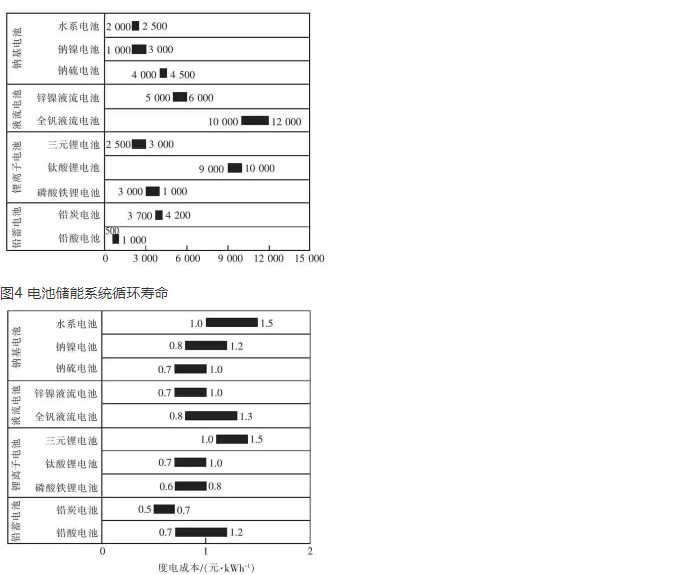

不考虑运营维护成本的前提下,全寿命周期度电成本=全寿命周期内设备总投资/全寿命周期内可存储电量=[PCS+BMS+电池成本+其它-电池残值]/电池额定容量/DOD/循环次数/储能逆变器效率/电池充放电效率[14-15]。基于各类电池储能技术的循环寿命(见图4)及能量转换效率,可计算获得电池储能技术的全寿命周期度电成本(见图5),国内市场中应用较多的铅炭电池、磷酸铁锂、三元锂电池和全钒液流电池四类储能技术中,铅炭电池全寿命周期度电成本最低,在0.5~0.7 元/kWh。磷酸铁锂度电成本0.6~0.8 元/kWh,三元锂电池1.0~1.5 元/kWh,全钒液流电池受钒价格影响,2018 年成本略有增长。

(3)能量及功率特性决定占地空间及其适用场景。

能量密度方面,从大到小依次为:三元锂电池(180~240 Wh/kg)、磷酸铁锂电池(120~150 Wh/kg)、铅炭电池(25~50 Wh/kg)、全钒液流电池(7~15 Wh/kg),在对占地空间要求较高的电网侧储能(一般占用变电站空间)、用户侧储能,除了针对应用场景选择合适的储能技术,能量密度对标占地空间也至关重要。基于业内共识,40 尺集装箱作为标准,三元锂电池系统能量最高可达4 MWh,磷酸铁锂在2~3 MWh,铅炭电池在1.0~1.5 MWh,个别企业也可以做到约2 MWh。

图5 电池储能系统全生命周期度电成本

功率特性方面,电化学储能启动及响应速度都在ms~s 级,但由于功率密度的不同,铅炭电池一般适用于3 h 率及以上(放电时长3 h 及以上)的应用场景,主要应用于工商业削峰填谷、备用电源等领域。全钒液流电池一般适用于2.5 h 率及以上的应用场景,主要应用于集中式可再生能源并网、大规模调峰。锂离子电池应用跨度较大,覆盖电源侧、电网侧、用户侧,尤其在电源侧调频、电网侧储能等领域优势显著。

(4)服役特性决定储能系统安全性及其运维难易。

储能技术服役安全性方面,锂离子电池采用有机易燃烧电解液、电池单体一致性较差、热失控引起的电站安全问题需要引起重视,运维难度相对较大。铅炭电池、全钒液流电池属水性电池范畴,安全性相对较好。

(5)可回收性决定其环境影响并需要纳入成本评估。

铅蓄电池回收体系最为完善,铅回收价值高,一般占电池投资成本的20%。锂离子电池因其结构复杂,可回收性较差,现阶段应用广泛的磷酸铁锂电池几乎不包含昂贵金属,回收价值基本处于负值。其它类型电池储能技术因应用规模较小,尚不存在回收需求。

截至2019 年6 月底,全球电池储能装机7 427.5 MW,占全球储能市场的4.1%。中国电池储能装机1 160.8 MW。其中,锂离子电池装机872.0 MW,占比75.1%;铅蓄电池264.2 MW;液流电池19.5 MW;其它电池5.1 MW。

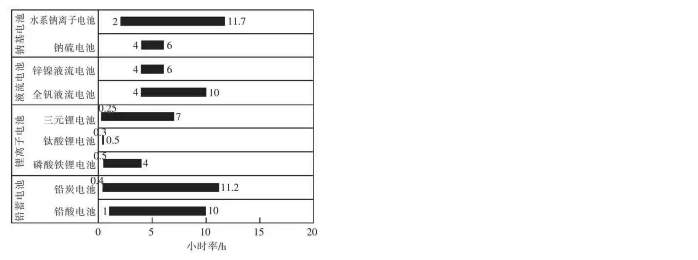

铅蓄电池、锂离子电池、液流电池、钠基电池等大类技术的细分技术工程项目小时率分析结果见图6。

图6 近3 年投运电池储能项目不同技术类型小时率

其中,铅蓄电池以能量型应用为主,尤其是4~8 h 小时率的工程项目较多,仅有2 个项目小时率低于2 h。液流电池和钠基电池都以能量型应用为主,液流电池储能项目小时率都在4 h 以上。锂离子电池储能体系既有能量型应用又有功率型应用,磷酸铁锂、三元锂电池储能体系工程应用覆盖面较广,钛酸锂电池基本以0.5 h 小时率及以下的功率型应用为主。

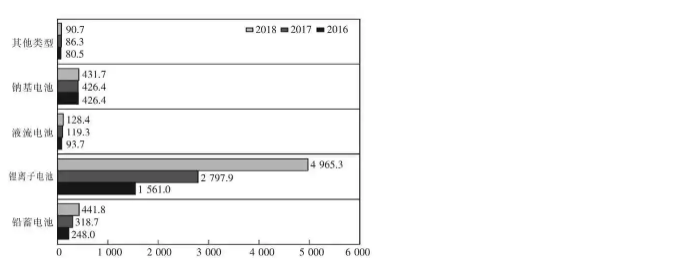

近3 年间,电池储能项目累积增长迅速。对大类储能技术近3 年投运储能项目进行统计分析,结果见图7。液流电池、钠基电池以及其它类型电池技术增长缓慢,尤其是装机体量较大的钠硫电池鲜有增长。铅蓄电池和锂离子电池增长较快,尤其是锂离子电池,2016,2017 及2018年环比增长率分别为87%,79.2%和77.5%。

图7 近3 年投运电池储能项目装机规模累计增长

除抽水蓄能外,其它类型储能技术成本仍然较为昂贵。非抽水蓄能技术成本较高是制约储能产业规模化发展的关键因素。当前抽水蓄能电站投资功率成本为1 600~2 100 元/kW,度电成本约0.25 元/kWh。电化学储能技术中经济性较好的是铅碳电池和磷酸铁锂电池,度电成本分别为0.5~0.7 元/kWh 和0.6~0.8 元/kWh。未来低成本长寿命储能专用电池将是技术研发和市场应用主流。

不同类型储能技术的特征参数性能存在短板效应。抽水蓄能选址受限、建设周期长、启动及响应速度慢、能量转换效率较低;电化学储能功率等级较低、持续放电时间短、服役年限尚短,且部分技术存在环境污染风险;传统洞穴式压缩空气储能技术对化石燃料依赖度高且对储气洞穴有较高要求,新型压缩空气储能技术效率低(一般50%),使用寿命短,高压密封对装备质量要求高,运维成本高;飞轮储能放电时间短,只可持续几秒至分钟级,具有一定自放电现象,高速旋转轴承严重依赖进口,“快速-慢速”的调频切换模式将导致电机系统发热严重,存在安全隐患。氢储能及其它新型储能技术尚处于起步阶段。

储能应用场景多样,针对特定应用场景的本体技术开发布局较少。不同应用场景对储能技术要求不同,各类储能技术性能短板决定其应用局限性。抽水蓄能主要适用于跨区域的大电网调峰、长时调频;虽然电化学储能在近年来综合特性指标提升很大,但循环寿命、功率等级等技术指标表现仍与电力系统元件长寿命、大容量的要求存在差异,受度电成本和功率成本限制,尚不够使其在适用场景中得到大规模应用。同时,针对特定场景的本体技术定制化设计考虑较少,现阶段仍是动力电池的移植应用,针对不同应用领域的功率型和能量型产品都需定制开发,以保证应用效益最大化。

锂离子电池热失控安全风险较为突出,其它类型电化学储能技术也存在一定的安全风险。电化学储能电池管理不当存在火灾或爆炸风险。锂离子电池、钠硫电池等储能电站都发生过较为严重的起火爆炸事故,严重影响政府、产业界及民众对储能产业的信任度,极大制约储能产业健康发展。本体技术内部安全可控和系统级别安全管理是解决电化学储能电站安全问题的主要方向。

电化学储能技术包含一定有毒有害物质、高成本元素,有毒有害物质的管控及高成本元素的回收具有挑战性。电化学储能电池有害物质可能会通过燃烧、泄漏等方式在运行过程中对环境造成污染。同时,退役储能电池若处置不当会对环境造成威胁。此外,含有高附加值元素的退役储能电池回收对资源的循环利用也至关重要。但由于电池结构过于复杂,回收效率低、产线设计困难、回收经济性较差等问题将制约未来储能电池回收产业的发展。

中国电池储能技术短期内预计将以磷酸铁锂电池、铅炭电池和全钒液流电池为主。磷酸铁锂电池主要应用于电源侧调频、电网侧储能、“风电+储能”等领域,并逐步向其它应用领域拓展,随着储能成本的降低、多重应用价值的陆续体现,磷酸铁锂电池储能市场空间将会进一步扩大;铅炭电池将在工商业削峰填谷、“光伏+储能”等领域扩大应用,并将持续提升服役寿命,降低度电成本;全钒液流电池储能示范工程规划断断续续,受原材料价格影响,大型全钒液流电池储能电站工程建设推进速度很慢,极有可能因此错过关键成长及发展期;电动汽车退役锂电池预计将在2020 年之后进入爆发期,梯次利用锂电池的市场定位一直模糊不清,电站规模、应用场景、运行安全等方面都亟待研究,尚有大量工作待解决。

本信息源自互联网仅供学术交流 如有侵权请联系我们立即删除

|

版权所有 © 2019 北京北科新材科技有限公司

All rights reserved. 京ICP备16054715号-2 |